ETF已从沉寂走向爆发,2019年至今,其发行规模达6106亿元,是2004-2018年的1.75倍,2022年份额劲增41%。

其中,股票型ETF中的规模ETF、行业ETF、主题ETF规模增速亮眼。业绩方面,规模指数ETF更为稳健,但在熊市中抗跌能力欠佳,而行业指数ETF、主题指数ETF通过布局行业、主题,有博取高收益的机会,但业绩风险也更大。

近两年增长最快的跨境ETF,由于60%以上的投资市场在香港,其通过全球化资产配置,实现风险分散的优势并未发挥,2022年正收益产品占比仅2%,成为最难获取正收益的ETF产品。

面对业绩分化和产品丰富化的ETF,可按四个标准挑选:明确投资目标,匹配自身风险偏好;ETF规模;ETF费率;ETF跟踪误差。

来源:新财富(ID:newfortune)

作者:何倬

2023年,A股市场在复苏预期中开启升势,各路资金纷纷布局,被称作“抄底神器”的ETF也成为配置重点。

事实上,近年ETF已呈爆发式增长之势。

2022年,在上证指数下跌15%的背景下,普通股票型基金份额仅小幅增长1.5%,而ETF基金份额却劲增41%,股票型ETF基金份额更是增长48%,其吸金能力在逆风中尤为明显,甚至出现产品越跌、投资者越买的现象。

与此同时,ETF往往被各类聪明资金作为“逆向操作”的投资工具,因此,其动向备受关注,不同类型的ETF基金份额变化,可以反映资金的流向和偏好。

Wind数据显示,截至2023年2月12日,ETF增加了对货币资产的配置,货币型ETF基金份额增加106亿份;对债券、商品的配置变化不大;减少了对股票的配置,股票型ETF、跨境ETF份额合计减少141亿份,资金流出最多。可见,在经历了2022年A股调整后,ETF对股市布局仍较为谨慎。

进一步观察股票ETF可以发现,借道ETF的资金对A股整体指数型机会相对悲观,但在积极布局行业和主题机会。跟踪股市整体走势的规模指数ETF基金份额减少160亿份,资金流出前三的指数为创业板50、沪深300、中证1000;而跟踪科创50的ETF基金,份额增加23.7亿份,资金流入最多。

与之对应,关注行业、主题机会的行业指数ETF与主题指数ETF基金份额增加超百亿。其中,资金流入前三的行业指数为国证芯片、中证全指半导体、中证全指房地产,资金流出前三的中证银行、医疗器械、300医药;资金流入前三的主题指数为中证酒、军工龙头、中证军工,资金流出前三的为中证医疗、SEEE碳中和、5G通信。

综合来看,当前ETF对以芯片、半导体为主的科创以及军工主题更为偏爱,对医疗、医药较为谨慎。近日,ChatGPT爆火下,科技股的走强也是其中背景。

面对不同类型的ETF,投资者该如何抓住投资机会?独具魅力的ETF产品,后续又将如何发展?

01、全球ETF年均增速超20%,

中国ETF正在经历一轮爆发

从2002年首批指数基金诞生到现在,指数化投资在中国已经走过20个年头。作为指数基金的重要组成部分,ETF正在经历一轮爆发。

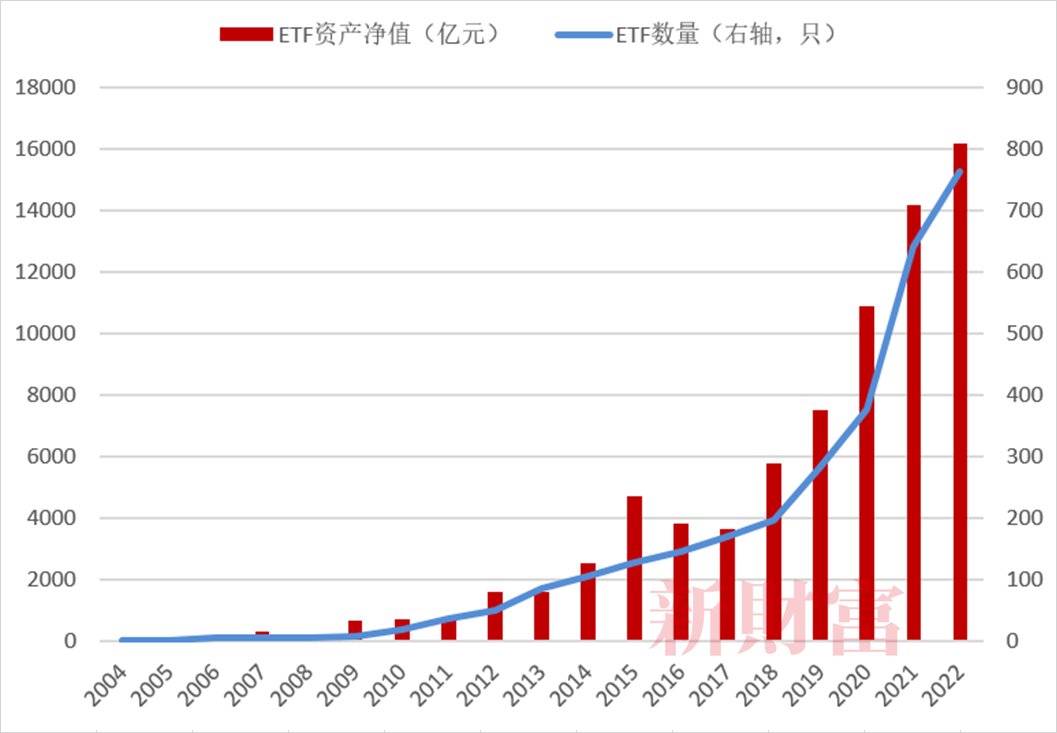

2019至2022年,国内ETF资产规模由5773亿元增长至16201亿元,增幅达181%,ETF产品数量由198只增长至763只,增幅达286%(图1)。其间新成立的ETF达595只,发行规模为6106亿元,分别是2004-2018年总量的2.92倍、1.75倍(图2)。

图1:2004至2022年ETF资产规模及数量变化

数据来源:Wind,新财富整理

图2:2004至2022年ETF成立情况

数据来源:Wind,新财富整理

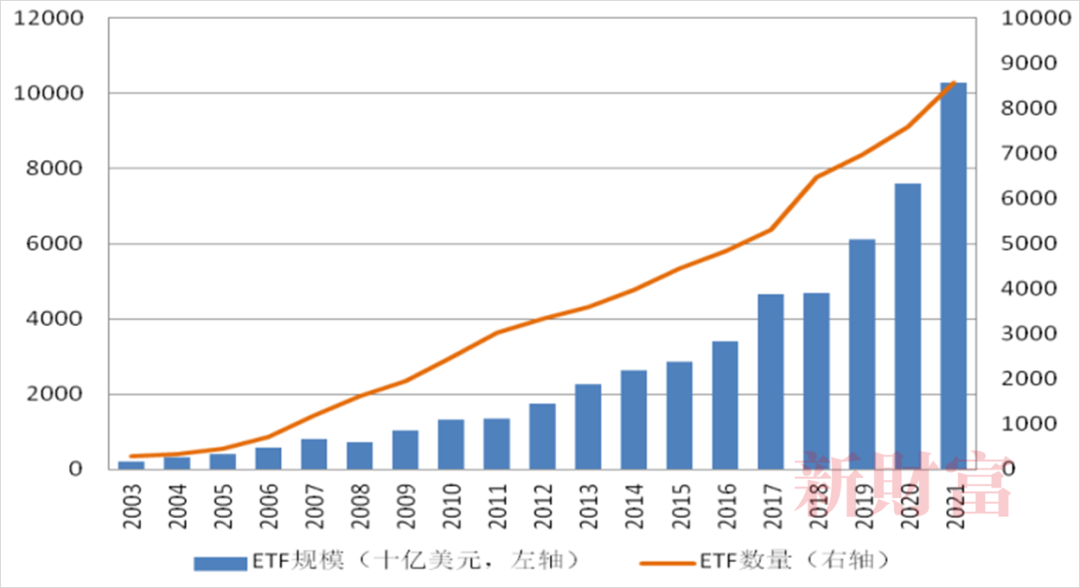

从全球看,ETF的发展势头也很强劲。《上海证券交易所ETF行业发展报告(2022)》显示,截至2021年底,全球挂牌交易的ETF达到8576只,资产总规模超过10.27万亿美元,首次突破10万亿美元大关,近10年年均复合增长率约为22.49%(图3)。

图3:全球ETF市场发展趋势

数据来源:Wind,ETFGI

ETF具有哪些优势,使得资金不断流入?国内ETF为何迎来了爆发?

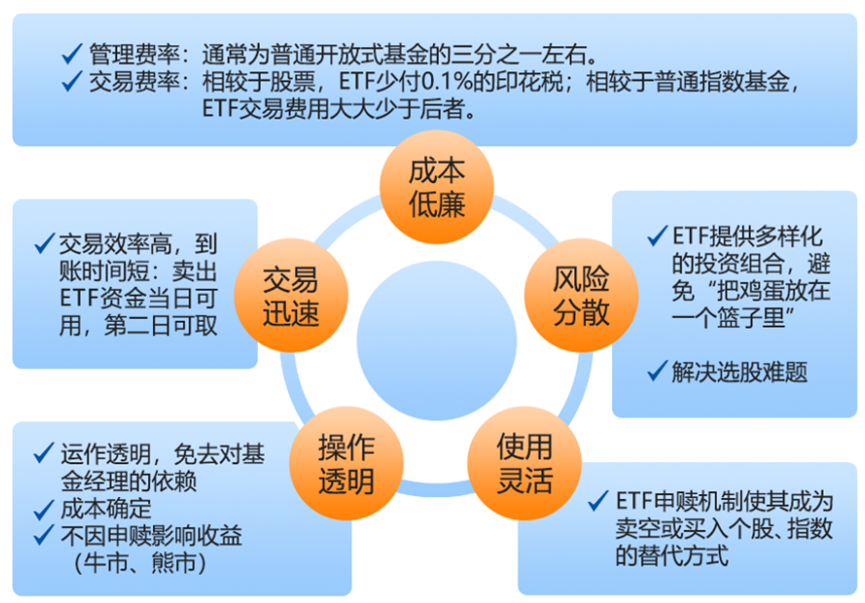

ETF全称为交易型开放式指数基金(Exchange Traded Fund),是一种在交易所上市交易、基金份额可变的指数基金,相比普通指数基金只能在场外进行申购、赎回,ETF可以像股票一样实时买卖。其通过选取一篮子股票,以拟合某一指数为目标。ETF的低费率、分散化投资,使其长期收益可观、风险较低,从机构到普通投资者,都可以将其作为配置工具(图4)。因此,ETF在全球市场大放异彩。

图4:股票型ETF特点

数据来源:上海证券交易所

ETF作为舶来物,在国内经历了漫长的适应期,并在2019年后加速扩容。

2004年12月30日,国内首只ETF基金——华夏上证50 ETF(510050)正式募集成立,这一年也成为国内ETF发展元年。彼时,投资者并不了解其风险和运作模式,ETF发展缓慢。

2008年,受全球金融危机影响,A股96%的股票下跌,平均跌幅56%,投资者“谈股色变”。与此对应,ETF分散风险、交易便捷、费用低廉等优势凸显,投资者开始加大对ETF的投入。在此之后,债券、商品、货币、跨境ETF空白也均已补齐。

2019年以来,证监会开始优化公募基金产品发行注册机制,包含股票ETF在内的四大常规产品发行审批进入快速通道,基金注册和发行节奏提速显著,权益市场结构性牛市行情开启,行业、主题机会增加,借助ETF布局市场的需求增加,ETF迎来爆发。

2022年,证监会发布《关于加快推进公募基金行业高质量发展的意见》,其中提到大力推进权益类基金发展,支持成熟指数型产品做大做强,加快推动ETF产品创新发展,不断提高权益类基金占比。ETF扩容仍在继续。

02、规模指数ETF:熊市抗跌性较差,中小盘、科创指数配置需求增加

根据跟踪资产类别的不同,ETF分为股票型ETF、债券型ETF、商品型ETF、货币型ETF、跨境ETF。其中,国内ETF以股票型ETF为主,截至2023年2月12日,股票型ETF资产规模占比达67%,这与全球分布一致。

股票型ETF既有指数基金的简单透明,还兼具了股票的交易和流通特性,交易便捷,能帮助投资者抓住盘中上涨的机会。

按照跟踪指数标的不同,股票型ETF又可划分为规模指数ETF、行业指数ETF、主题指数ETF、策略指数ETF、风格指数ETF。这五类ETF在跟踪指数、规模分布、收益风险特征上存在较大差异。其中,前三者的资产净值合计占股票型ETF的99%,而后两者中有业绩记录的较少,因此,投资人不妨重点了解前三者。

规模指数ETF,也称宽基指数,其所代表的规模指数反映了A股市场不同规模特征股票的整体表现,比如上证50、沪深300、中证500等ETF。中国发行的第一只ETF——华夏上证50 ETF即为规模指数ETF,以跟踪上证50指数为目标。

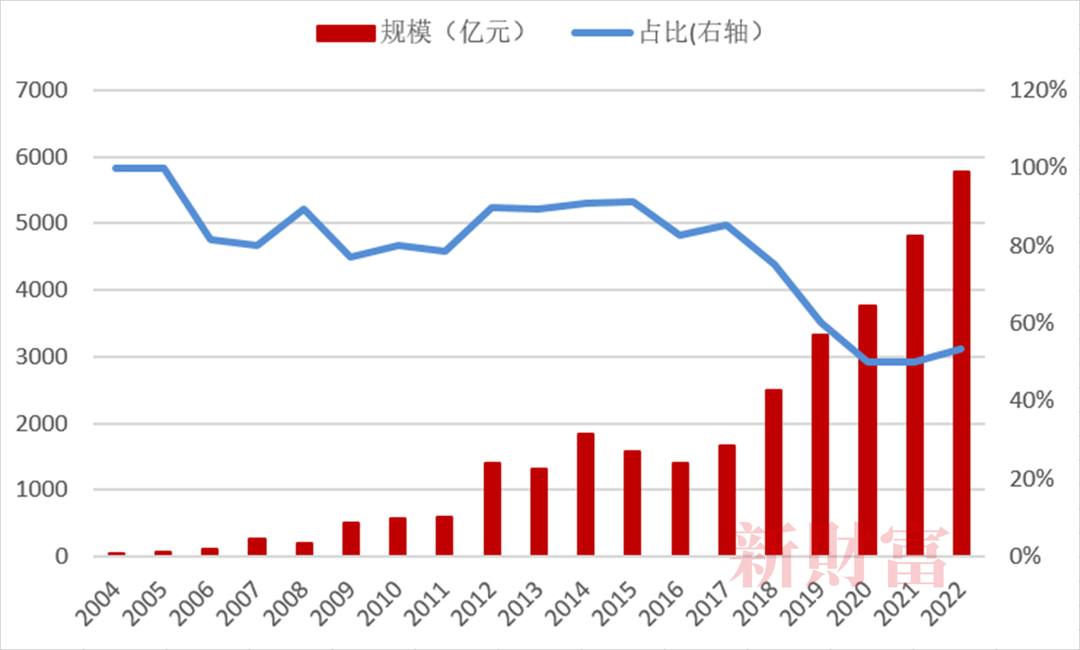

2004至2022年,规模指数ETF的资产规模由54亿元增长至5772亿元,且近5年增长尤为明显,在2018、2019、2021、2022年分别突破2000亿、3000亿、4000亿、5000亿元。

值得注意的是,2004至2017年,规模指数ETF资产规模缓慢增长,但占股票型ETF比重维持在80%以上,主体地位明显。2018年起,该比重不断下降至2022年的53%(图5)。

图5:规模指数ETF资产规模及占股票型ETF比重

数据来源:Wind,新财富整理

其原因在于,规模指数ETF反映的是大盘、中小盘、创业板等市场的整体行情,单只股票的权重偏低,投资目标更为广泛,风险更低。而跟踪某一行业、主题的行业指数ETF、主题指数ETF,分类更细,更考验投资者的择时以及基本面判断能力,挑选难度更大,风险也更大。对于普通投资者而言,宽基指数更为友好,在ETF发展初期,相关基金更易接受,其扩张也更为迅速。而随着其他类型ETF的丰富以及投资者对ETF了解不断加深,宽基指数ETF占比下降。

规模指数ETF跟踪的指数也更为丰富,从最初的以跟踪上证50指数、深证100等超大盘指数为主,而后转变为跟踪沪深300、中证500等大盘、中盘指数。

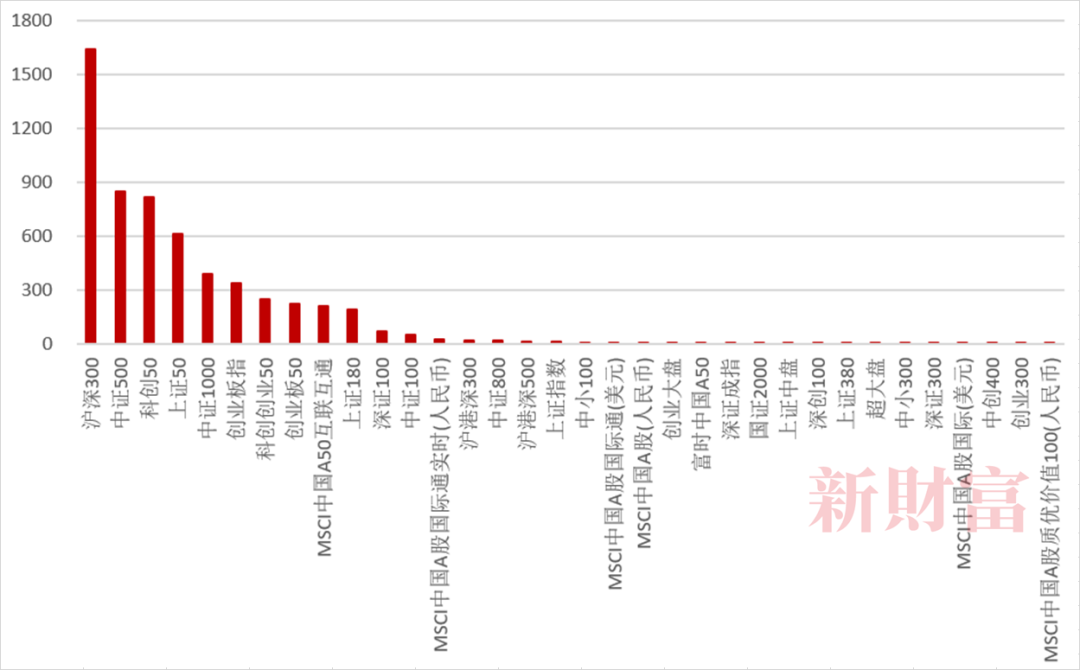

截至2023年2月12日,规模指数ETF跟踪的指数达34只,较为多样,覆盖较多细分市场。其中,沪深300仍为最主要的跟踪指数,相关ETF资产规模达1638亿元,在规模指数ETF中的占比为28%。

值得注意的是,跟踪科创50、中证1000、创业板指、科创创业50、创业板50的规模指数ETF资产规模也跻身前十,可见,市场对中小盘指数、科创指数配置需求在增加(图6)。

图6:规模指数ETF跟踪指数明细及资产规模(亿元)

数据来源:Wind,新财富整理(截至2023年2月12日)

其原因在于,近年来,中国乃至全球均面临制造业升级转型的长期挑战,国家高度重视中小企业和科技创新企业发展,“小巨人”纯度较高的中证1000指数、科创主题为主的科创板指数受到市场关注。

观察2019至2022年主要指数成份股的营收增长情况,中证500、创业板指、中证1000、科创50指数等中小盘指数表现更为亮眼,尤其是2020至2022年,科创50指数覆盖的企业营收增长率分别为17%、30%、31%,增速保持前二(图7)。由于科技属性强,成长空间大,“专精特新”含量高,国家政策倾斜性强,中证1000、科创指数中长线配置价值凸显。

图7:主要指数近年营业收入增长率

数据来源:Wind,新财富整理(2022年数据为2022年三季报营收增长)

从产品规模看,目前规模指数ETF产品有163只,资产规模均值为35亿元,具体而言,5亿元以下的占比为49%,将近一半,100亿元以上的占比为7%,可见,5亿元以上可以算较大规模了(图8)。其中,规模最大的产品为沪深300 ETF(510300),达775亿元,规模最小的产品为兴业中证500 ETF(510570),仅933万元,首尾差异较大(表1)。

图8:规模指数ETF资产规模分布

数据来源:Wind,新财富整理(截至2023年2月12日)

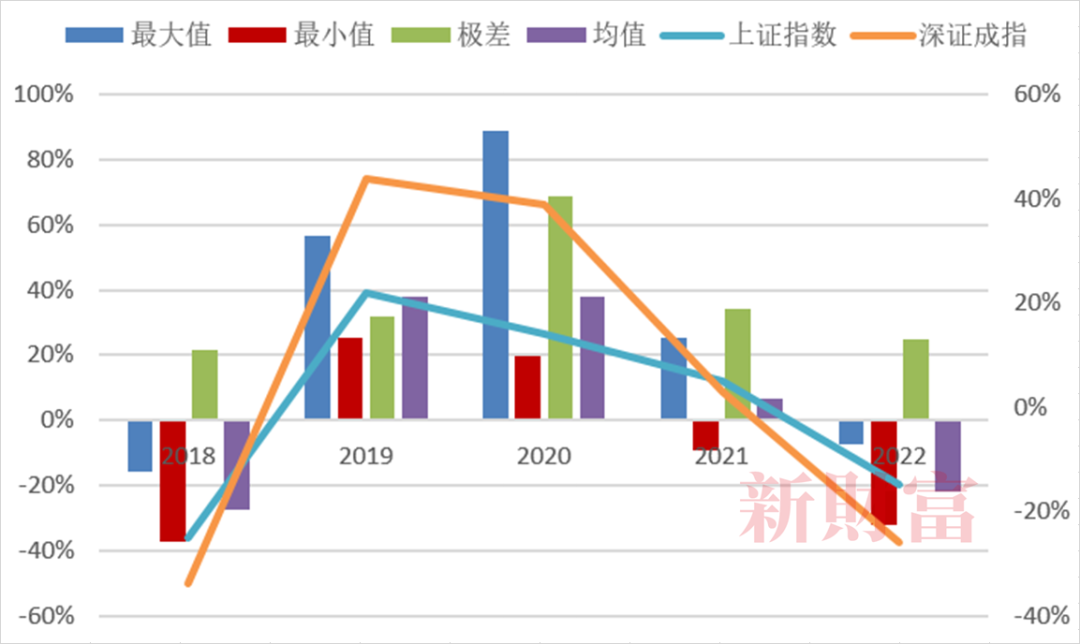

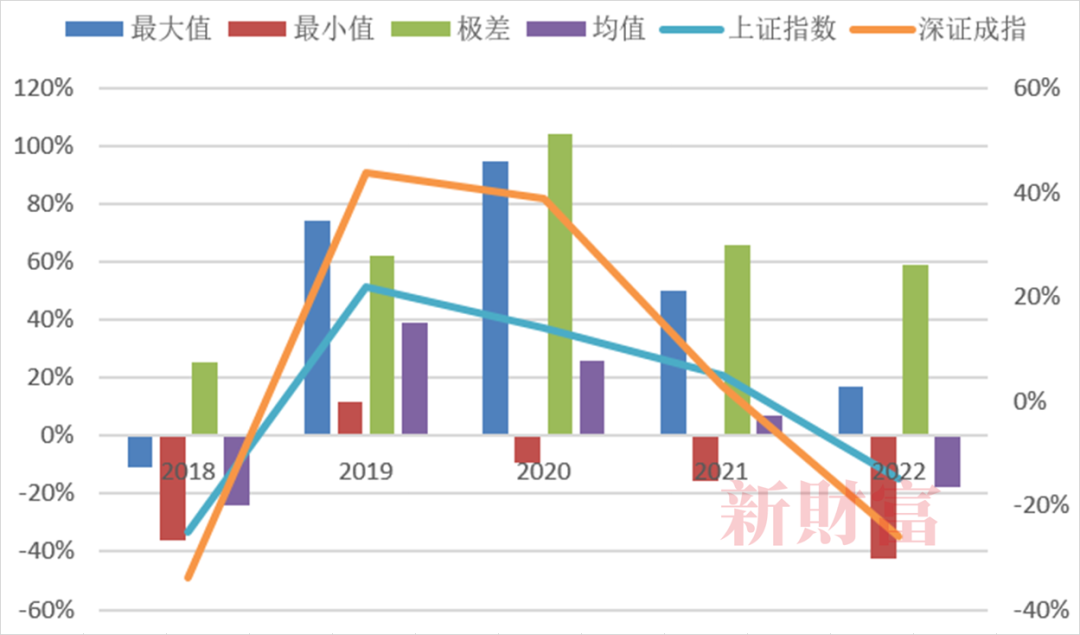

收益风险方面,规模指数ETF在熊市中难以取得正收益,但下跌幅度与股市整体相差不大。

比如,2018至2022年,A股经历了牛熊转换,对比规模指数ETF在不同行情下的业绩可以发现,2018年上证指数下跌25%、深证成指下跌34%,宽基指数ETF业绩均值为-28%、最高回报-16%、最低回报-38%;2022年上证指数下跌15%、深证成指下跌26%,其业绩均值为-22%、最高回报-7%、最低回报-32%。

2019至2021年,A股三年牛市中,规模指数ETF业绩均值分别为38%、38%、6%。2019年,规模指数ETF最高、最低回报分别为57%、25%。2020年最高、最低回报分别为89%、20%。2021年最高、最低回报分别为25%、-9%。

可见,该类ETF在牛市中整体收益较好,但向上博取高收益空间有限。2018至2022年,其业绩极差范围为22%至69%,相对较小(图9)。

图9:规模指数ETF业绩特征

数据来源:Wind,新财富整理

截至2023年2月12日,成立以来年化收益率前十的宽基指数ETF均为2022年成立,且多跟踪科创指数、中小盘指数。创50 ETF(159681)、创业50 ETF(159682)都跟踪创业板50指数,成立仅2个月,收益率分别达70%、68%,排名前二(表2)。

03、行业指数ETF:向上博取收益能力更强,加大半导体、基建工程等配置

行业指数ETF跟踪某一行业股票的整体涨跌,能高效准确地追踪行业的整体表现,实现宽基ETF不能实现的一些投资目标,比如,方便地投资自己看好的特定行业板块、捕捉阶段性交易机会、运用行业轮动策略紧跟热点等等。与投资个股相比,行业指数ETF可以分散个股投资风险,更为有效地分享该行业的整体收益。

相比宽基指数ETF,行业指数ETF在国内诞生较晚。第一只产品是2011年国泰基金成立的国泰上证180金融ETF(510230),跟踪上证180金融股指数。

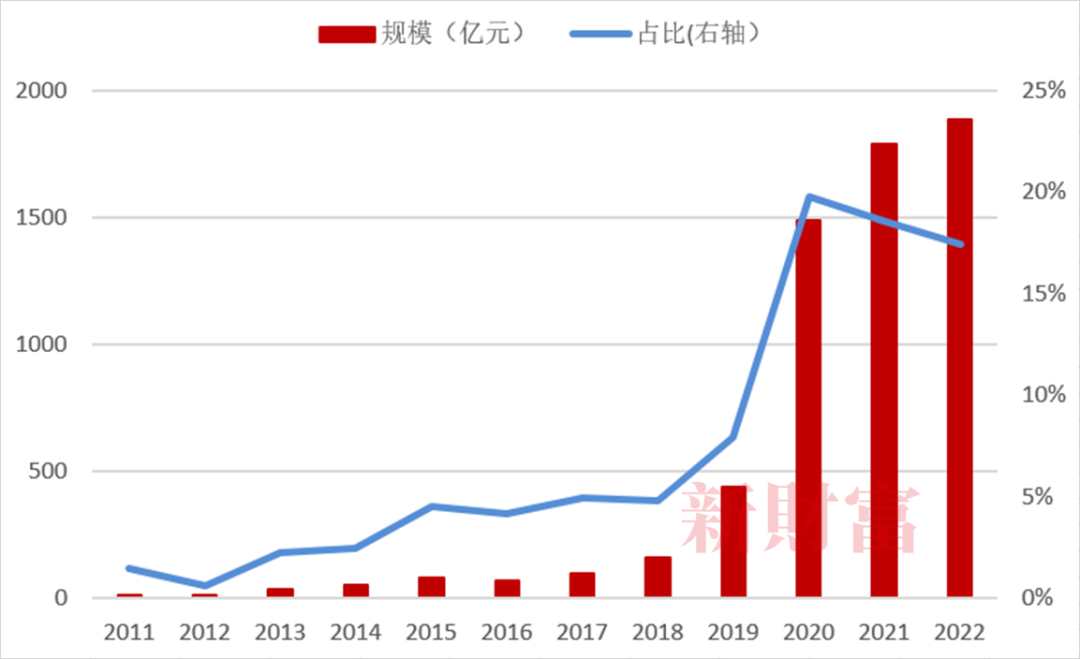

2011至2022年,行业指数ETF资产规模由11亿元增长至1883亿元,且2019年之后增长提速,2020年,其资产规模同比增长2.4倍,占股票型ETF的比重也由8%提高到17%(图10)。

图10:行业指数ETF资产规模及占股票型ETF比重

数据来源:Wind,新财富整理

纵观其跟踪标的,已由2019年提速前的金融及房地产、医药生物、消费、信息、能源、材料等6个行业,拓展至半导体、基建工程等15个行业,布局新兴行业更为积极,例如半导体ETF从无到有,并在2022年行业ETF资产规模排名中,跃升为第二名,达335.9亿元。

截至2023年2月12日,行业指数ETF跟踪的指数达36个。覆盖范围更广的行业ETF,便于投资者利用ETF捕捉更多行业机会。

从规模分布来看,行业指数ETF的资产规模均值为28亿元,最大规模297亿元,是国泰基金2016年成立的证券ETF(512880),最小规模3170万元(表3)。百亿以上产品数量占比9%,5亿以下产品占比近一半,为其主要构成,其次是10至50亿元产品,占比23%(图11)。

图11:行业指数ETF资产规模分布

数据来源:Wind,新财富整理(截至2023年2月12日)

从跟踪行业看,跟踪证券公司的行业ETF资产规模最大,达到658亿元,其次是跟踪国证芯片行业的ETF,其规模达257亿元(图12)。

图12:行业指数ETF跟踪的指数明细及资产规模(亿元)

数据来源:Wind,新财富整理(截至2023年2月12日)

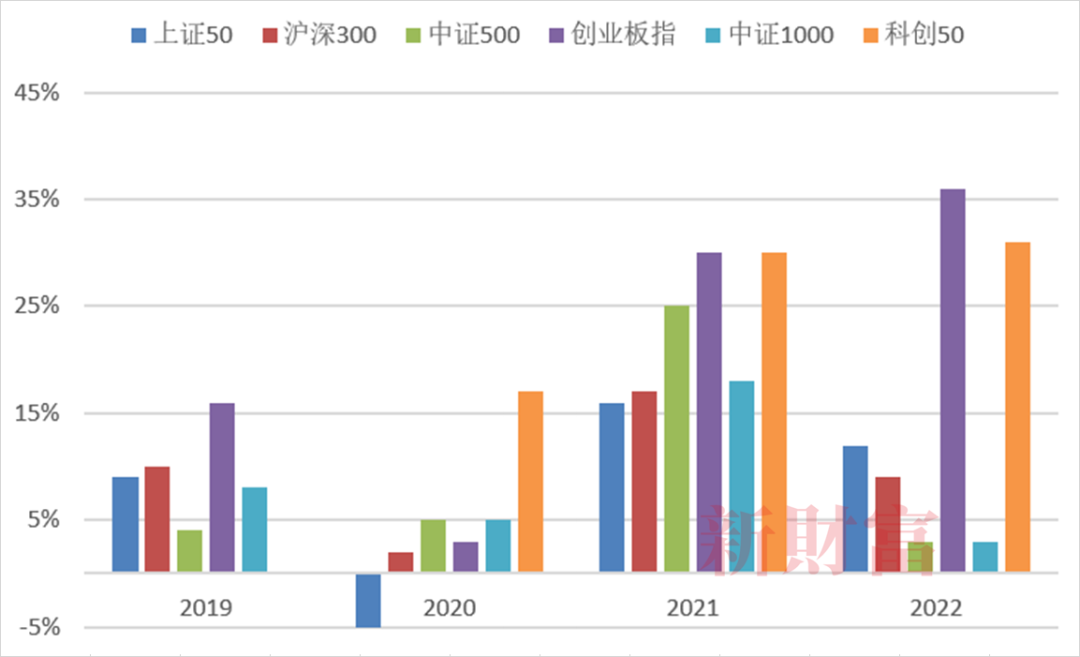

收益风险方面,在股市下跌的2018年、2022年,行业指数ETF的业绩均值分别为-24%、-17%,均为负值,但高于规模指数ETF的回报。值得注意的是,2022年行业指数ETF最高回报17%,为正收益,即其中部分产品在熊市也能取得较好收益,体现了行业指数ETF通过精准布局行业机会,具有抗风险的作用。

2019至2021年的股市上涨中,行业指数ETF最高回报分别为74%、95%、50%,均高于规模指数ETF,体现其具有更强的向上博取收益的能力。2018至2022年,行业指数ETF业绩极值范围为26%至105%,空间大于宽基指数ETF。可见,行业指数ETF业绩差异更大,最大亏损的风险也更大(图13)。

图13:行业指数ETF业绩特征

数据来源:Wind,新财富整理

截至2023年2月12日,业绩回报前十的行业指数ETF年化收益率差异较大,排名前二的半导体龙头ETF(159665)、消费ETF龙头(560680)年化收益率分别为87%、70%,且均为2022年成立,业绩优势明显,其余ETF收益率多在20%及以下。值得注意的是,必选消费ETF(512600)、消费30ETF(510630)、消费ETF(159928)成立近10年,年化收益率近20%,长期投资收益可观(表4)。

04、主题指数ETF:跟踪标的最丰富,业绩分化也最大

主题指数ETF以跟踪特定主题为主,覆盖该主题对应的上下游上市公司,常见投资主题有环保、医疗、传媒等。作为规模指数ETF和行业指数ETF的有力补充,主题指数ETF为投资者提供了一个高效便捷且交易成本低廉的、可以捕捉热点投资主题的交易工具。

2006年,华泰柏瑞基金成立了国内首只主题指数ETF——华泰柏瑞红利ETF(510880),以跟踪反映上海证券市场现金股息率高、分红稳定的股票整体收益状况。

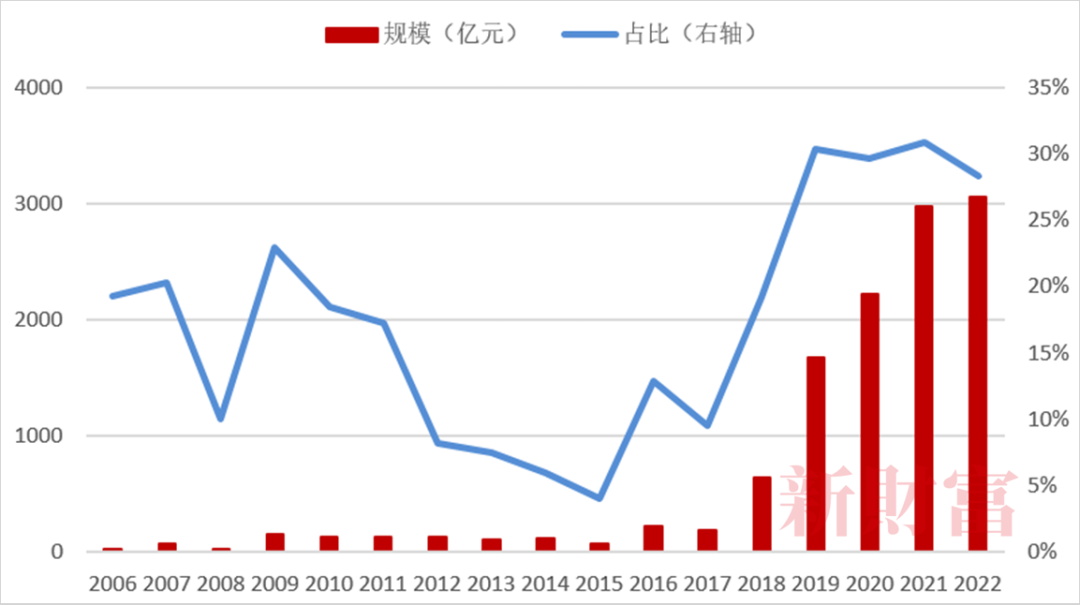

2006至2022年,主题指数ETF资产规模由27亿元增长至3061亿元,并在2018年后加速,其占股票型ETF的资产比重由最低的4%上升至28%(图14)。

图14:主题指数ETF资产规模及占股票型ETF比重

数据来源:Wind,新财富整理

2018年,国内主题指数ETF仅36只,跟踪主题24个,央国企主题ETF资产净值即占83%。经过3年增长后,2022年主题指数ETF达350只,跟踪主题92个,分布也更为均匀。目前,其跟踪的主题更达到175个,丰富程度远高于其他ETF。

这是因为,主题投资可以跟随市场风向而设定主题。主题投资靠政策或事件催化驱动行情,在短期能呈现较强爆发力,更侧重时效性,轮动性也更强,这使其在2019至2021年的结构性行情中备受追捧。

将主题进一步划分,可以看到,大科技、新能源、大健康、企业、消费、产业政策、区域经济等主题ETF受到追捧,其资产净值分别为514亿元、432亿元、390亿元、276亿元、265亿元、200亿元、88亿元,合计占主题ETF资产净值的71%。

各主题ETF的扩张,往往紧扣经济热点、产业趋势、市场行情:新冠疫情之后,全球经济再次进入需求乏力、亟需科技创新突围的阶段,国内开启了新一轮科技革命和产业变革,“专精特新”“科创”“数字经济”等大科技主题受追捧;可持续发展政策以及地缘政治紧张,催生了“双碳主题”“新能源”“能源革命”;深化国资国企改革下的“央国企”主题,以及最新提出的建设中国特色估值体系下的“中字头”主题;分享区域经济高质量发展红利,挖掘区域经济投资机会,成渝经济圈、粤港澳大湾区、长三角等相关地区主题ETF涌现等等。主题ETF既满足了投资者的个性化需求,也适度引导资金流向,支持了新经济的发展。

截至2023年2月12日,主题指数ETF所跟踪主题资产规模排名前五的主题为中证医疗、光伏产业、中证军工、红利指数、中华半导体芯片(图15)。

图15:主题指数ETF跟踪主题规模前二十明细(亿元)

数据来源:Wind,新财富整理(截至2023年2月12日)

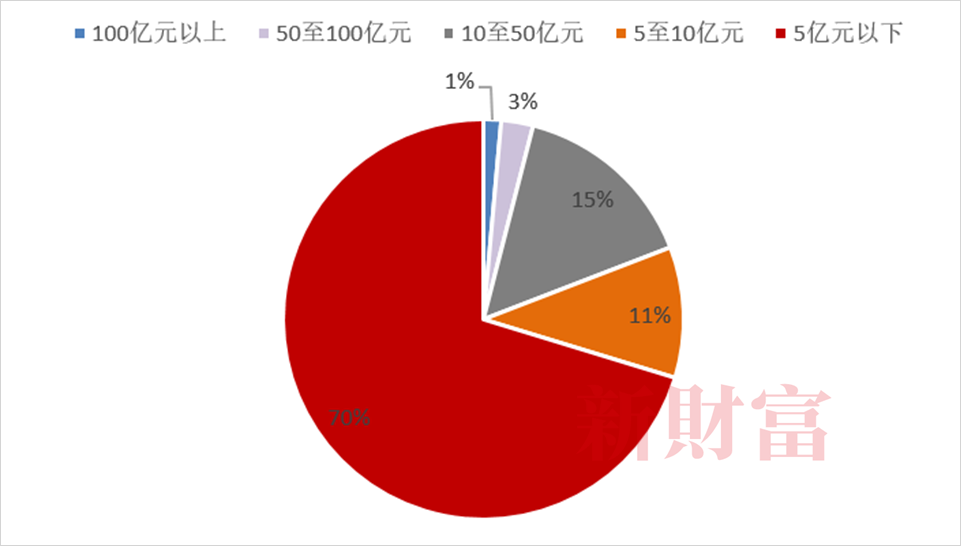

从规模分布看,主题指数ETF产品的资产规模普遍较小,最大为174亿元,最小为828万元,均值9亿元,而宽基指数ETF、行业指数ETF产品的资产规模均值分别为35亿元、28亿元(表5)。同时,资产规模5亿元以下主题指数ETF产品数量占70%,这一比例高出宽基指数ETF、行业指数ETF超20个百分比(图16)。

图16:主题指数ETF资产规模分布

数据来源:Wind,新财富整理(截至2023年2月12日)

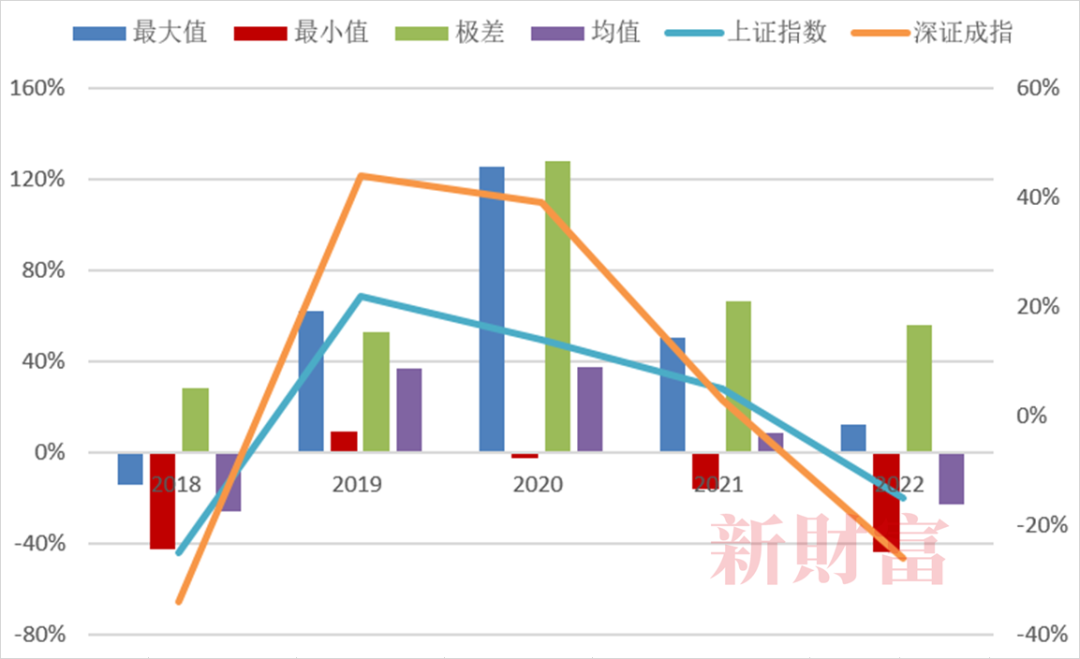

收益与风险方面,主题指数ETF收益也和股市大势一致,在2018年、2022年市场下跌中,其业绩均值为-26%、-23%,但2022年最高业绩回报达12%。可见,主题指数ETF与行业指数ETF一样,可以通过精准布局主题机会,在熊市中抗风险。在2019至2021年的市场上涨中,主题指数ETF产品的业绩均值分别为37%、37%、8%,均为正值。

值得注意的是,主题指数ETF产品业绩极差在29%至128%之间,业绩差异较规模指数ETF、行业指数ETF更大。该类产品业绩分化更大,既有博取更高收益的机会,也面临更大的下跌风险(图17)。

图17:主题指数ETF业绩特征

数据来源:Wind,新财富整理

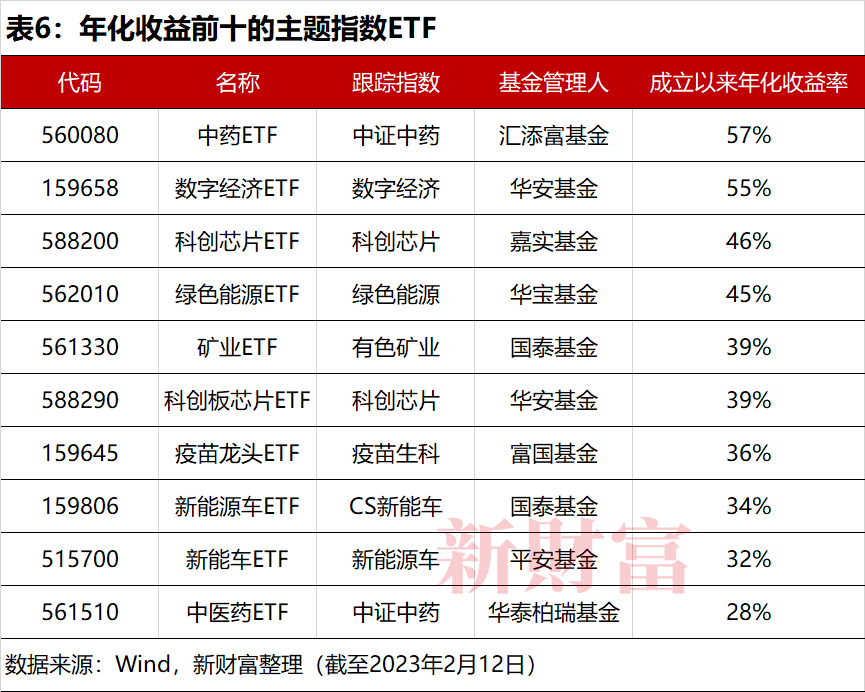

截至2023年2月12日,业绩回报前十的主题指数ETF均为2019年后成立,以近两年火热的数字经济、科创、新能源主题为主(表6)。

05、跨境ETF:规模增幅第一,但风险分散优势还未发挥

除了ETF主体——股票型ETF外,近年规模增幅最大的跨境ETF也同样值得关注。

2020至2022年,跨境ETF基金份额分别同比增长62%、382%、129%,涨幅在各类ETF中居首位,增长势头强劲(图18)。

图18:近3年各类型ETF份额同比增长

数据来源:Wind,新财富整理

跨境ETF,以境外资本市场证券构成的境外市场指数为跟踪标的。由于具有无需开通海外账户即可投资海外资产、交易机制更灵活等优势,在中国金融市场双向开放步伐不断加快的背景下,跨境ETF自2012年诞生至今,快速发展,目前已有79只产品,基金份额在各类ETF中占比提升至近两成。

跨境ETF在欧美市场占据重要地位,全球共有超过4500只ETF分别在51个交易所上市,其规模约占ETF总规模的40%,在欧洲的规模比重更是达到60%左右,香港市场的该比重约为50%,在新加坡则达到80%。相比之下,国内跨境ETF还存在较大成长空间。

通过全球化资产配置,实现风险分散,是跨境ETF的最大优势,而从业绩看,国内跨境ETF并未发挥风险分散的作用。在2022年的A股下跌中,跨境ETF收益率均值为-14%,有业绩记录的52只产品中,仅博时基金管理的教育ETF(513360)取得14%的正收益,正收益产品占比仅2%,成为各资产类别ETF中最难获取正收益的产品。

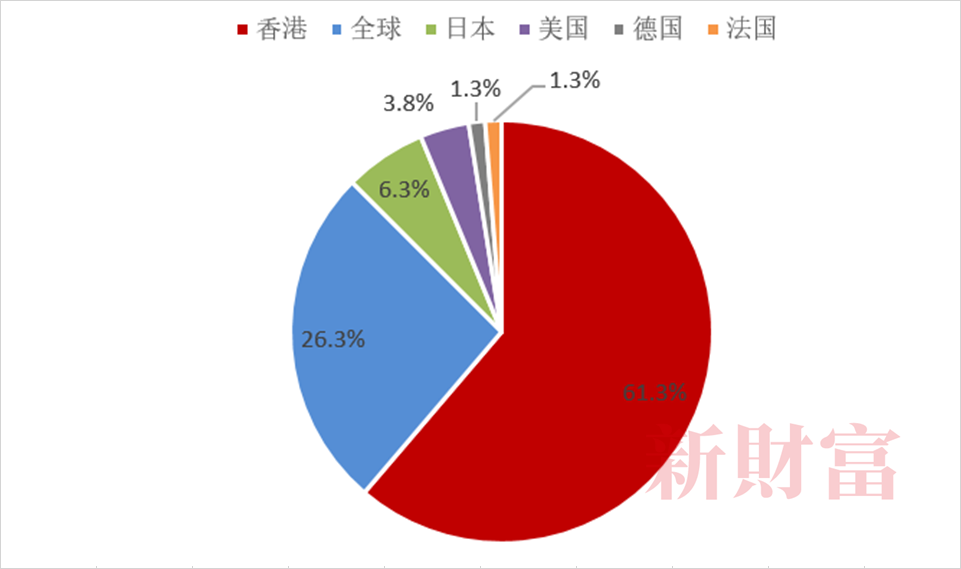

这主要源于,国内跨境ETF的投资区域主要集中在香港,数量占比超六成,其次是全球市场,占比26.3%。投资日本、美国、德国、法国的跨境ETF分别占比6.3%、3.8%、1.3%、1.3%(图19)。由于港股与A股关联性较强,2022年A股下行时,国内跨境ETF业绩表现也欠佳。

图19:国内跨境ETF投资区域分布

数据来源:Wind,新财富整理

不过,跨境ETF在规模扩张的同时,也在不断拓展境外投资市场。在相继开拓了中国香港、美国、德国、法国、日本等多个国家和地区的证券市场后,境内首只可投韩国股票的ETF——华泰柏瑞中韩半导体ETF(513310)于2022年12月22日在上交所重磅上市,不仅填补了此前中国公募基金系统性投资韩国市场的空白,同时为场内投资者丰富资产配置、低位布局半导体龙头提供了更多选择。

截至2023年2月12日,业绩回报前十的跨境ETF年化收益率范围为10%-30%,相比股票型ETF,跨境ETF高收益优势不明显。收益率第一的中韩半导体ETF(513310)成立仅3个月,前十中纳指ETF(513100)、纳指ETF(159941)成立近十年,均跟踪美国市场(表7)。

06、挑选ETF四大标准:偏好、费率、规模、跟踪误差

一方面,不管是跨境ETF,还是规模、行业、主题等股票型ETF的细分项,ETF跟踪的指数越来越全面化和细分化,增加了挑选难度,且其业绩差异、规模差异也越来越大。

另一方面,ETF在扩张的同时,行业出清也在加速。根据约定,《基金合同》生效后,若连续50个工作日出现基金份额持有人数量不满200人或者基金资产净值低于5000万元的情形,则该基金将按照约定程序进行清算并终止,且无需召开基金份额持有人大会。

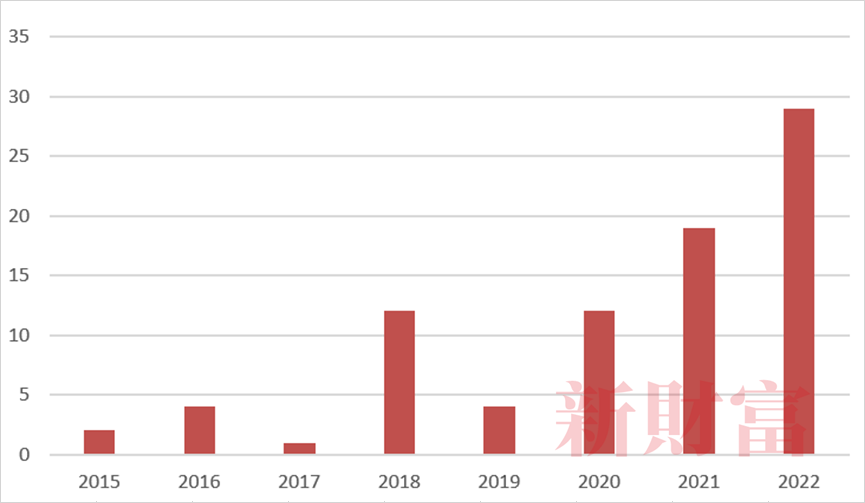

由于ETF的先发优势较明显,容易出现强者恒强的现象,“迷你”ETF面临清算风险。Wind数据显示,2020至2022年,ETF清算数量分别为12只、19只、29只,相比2015至2019年明显加速,投资的ETF被清算的风险也越来越大(图20)。

图20:历年ETF清算情况

数据来源:Wind,新财富整理

因此,如何挑选ETF也显得更为重要。

ETF的挑选标准主要包括四个方面:明确投资目标,匹配自身风险偏好;ETF费率;ETF规模;ETF跟踪误差。

首先,各类ETF跟踪的标的不同,使其风险收益特征不同,匹配自身风险偏好显得尤为重要。

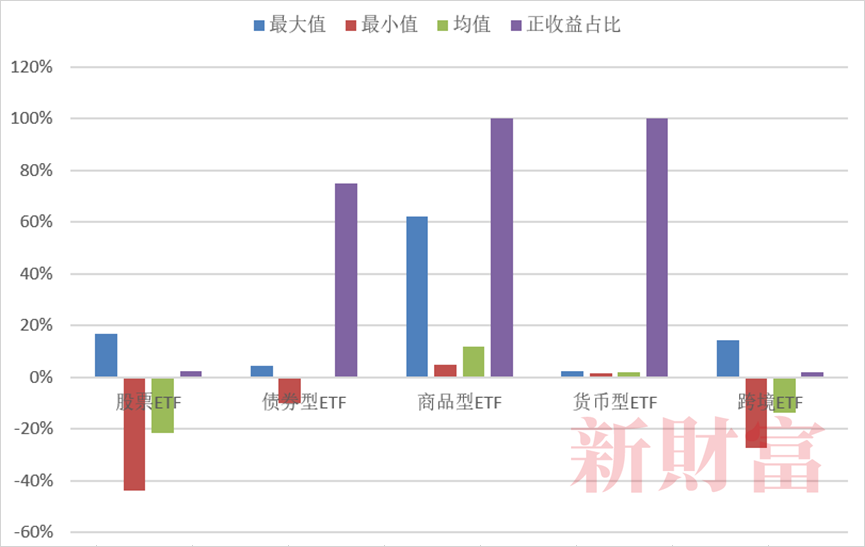

以2022年各类型ETF的业绩为例,货币型ETF、债券型ETF收益率均值为正,分别是1.7%、0.4%,货币型ETF业绩差为0.8%,债券型ETF业绩差为14.5%,且两类ETF正收益产品占比分别为100%、75%。

相比之下,商品型ETF业绩表现最佳,收益率均值为11.9%,这主要得益于商品相比其他各大类资产的优异表现,但其业绩差为57.6%。

股票型ETF、跨境ETF受2022年股市下跌影响,业绩表现欠佳。股票型ETF收益率均值-21.7%,在各类型ETF中垫底,业绩差为60.7%,正收益产品占比2.2%。跨境ETF收益率均值为-13.8%,业绩差为41.8%,正收益产品占比2%,成为各类ETF产品中最难获取正收益的ETF类型(图21)。

图21:2022年各类型ETF的业绩回报

数据来源:Wind,新财富整理

可见,债券型ETF、货币型ETF较为稳健,股票型ETF、商品型ETF、跨境ETF有机会获取更高收益,但业绩波动和分化程度也更高。

具体到股票型ETF的细分类别,其中的规模指数ETF业绩更为稳健,但在熊市中抗跌能力欠佳,而行业指数ETF、主题指数ETF通过布局行业、主题,有博取高收益的机会,也可在熊市中取得正收益,但业绩分化也更大,风险性更大。

其次,挑选ETF要考察费率。ETF采用被动投资方式,相比主动管理基金,其优势在于管理费用低,而不在超额收益。

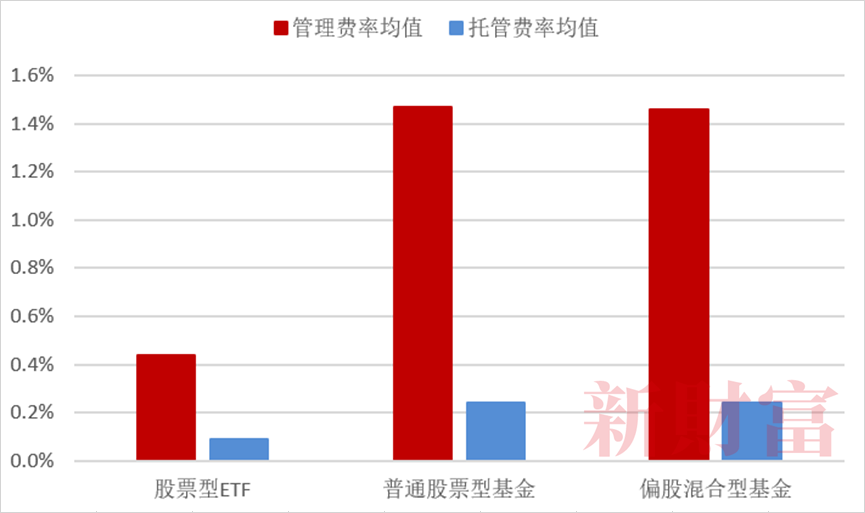

以股票型ETF为例,对比普通股票型基金、偏股混合型基金,其管理费均值为0.44%,托管费均值为0.09%,两项费用合计较这两类基金优惠近1.2%(图22)。因此,费率对被动投资的最终收益影响较为显著。

图22:股票型ETF与普通股票型基金、偏股混合型基金费率对比

数据来源:Wind,新财富整理

股票型ETF中,剔除具有主观管理性质的增强ETF后,管理费率范围为0.15%至0.6%,有77.4%的产品管理费率为0.5%。其托管费率在0.05%至0.2%之间,托管费率为0.1%的产品居多,占比81.3%。管理费率加托管费率的范围为0.2%-0.73%,两者费率合计为0.6%的产品占76.7%,排名第一。因此,可以以0.5%的管理费率、0.1%的托管费率,或者两项费率合计0.6%,作为判断ETF费率是否过高的标准。

再者,挑选ETF要注重规模。规模反映了市场的认可度,规模越大的产品,说明投资者认可度越高,流动性更强,因规模过低而被清算的风险也更小。

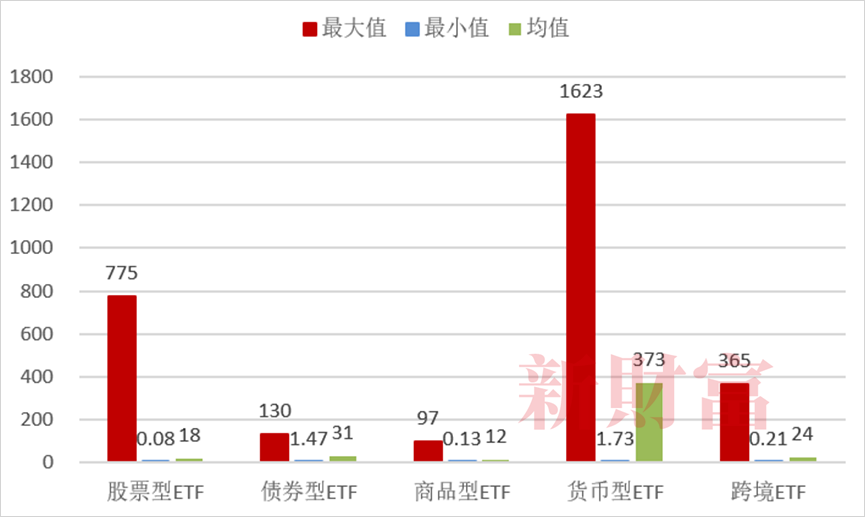

统计ETF规模数据可以发现,各类型ETF规模分化较为严重。货币型ETF规模均值为373亿元,最大规模为1623亿元,均在各类ETF中最大,百亿以上货币型ETF占比66.7%。因此,挑选货币型ETF时,可以对规模提出更高要求,百亿以上较好。

股票型ETF、跨境ETF、债券型ETF的规模均值分别为18亿元、24亿元、31亿元,前两者规模分化更大。股票型ETF中,5亿元以上的产品占比不足一半,近三成规模在1亿元以下。5亿元以上的跨境ETF占比37.5%,1亿元以下的占比31.2%。5亿元的股票型ETF、跨境ETF已经算较大规模了。债券型ETF仅17只,规模分化也相对较小,10亿以上的占比58.8%,94.1%的产品规模在5亿元以上,也可以将5亿元作为规模挑选标准。

商品型ETF仅19只,规模均值为12亿元,资金主要集中在黄金ETF(518880)、黄金ETF基金(159937)、黄金ETF(159934)等3只产品,规模分别为97亿元、64亿元、33亿元。其他商品型ETF产品规模均在10亿元以下,1亿元以下产品占比42.1%。因此,挑选商品型ETF时,可以适当放低对规模要求(图23)。

图23:各类型ETF规模数据(亿元)

数据来源:Wind,新财富整理(截至2022年12月31日)

挑选ETF的第四个指标,是跟踪误差。ETF的目标是与跟踪指数同步,交易成本及管理效率等因素可能导致追踪产生误差,从而影响跟踪的准确性和业绩回报。

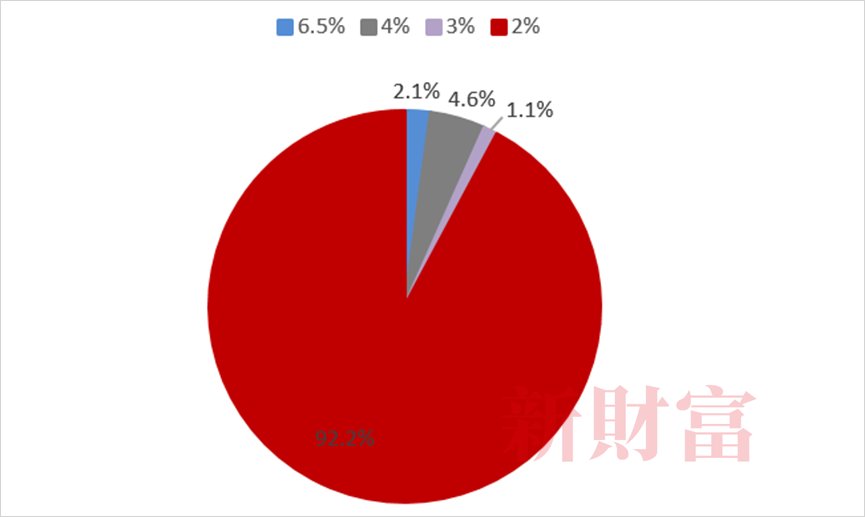

股票型ETF跟踪误差集中在四个水平:6.5%、4%、3%、2%。6.5%为最高跟踪误差,均来自增强型ETF,加入一定主观判断的ETF跟踪误差难免更大。跟踪误差为4%、3%的股票型ETF产品占比分别为4.6%、1.1%,绝大部分股票型ETF产品跟踪误差为2%,占比92.2%(图24)。

图24:股票型ETF跟踪误差分布

数据来源:Wind,新财富整理

ETF的加速发展,为机构、个人投资者提供了更多参与不同资产、不同市场的机会。同时,近十年,管理ETF资产净值前十名的基金公司规模占比由2012年的95%下降至2022年的79%,行业集中度虽仍然较高,但已在下降,说明行业格局未完全定,还处于跑马圈地阶段,竞争激烈。未来,ETF的发展格局及投资价值值得关注。