中国基金报记者 李树超 张玲

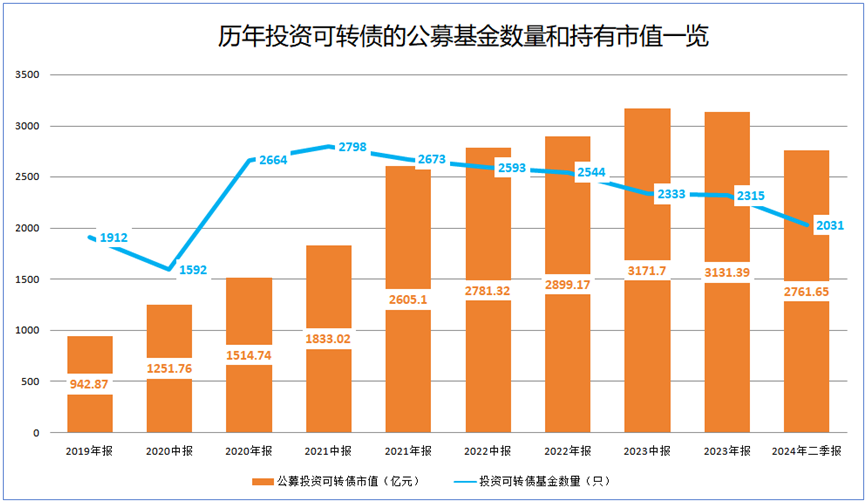

今年以来,公募基金在转债投资上呈现“降温”态势。数据显示,二季度投资转债资产的基金数量已经降至2031只,创近四年新低,公募持有转债市值也持续下滑。

业内人士表示,公募基金减配转债主要原因是转债投资回报表现欠佳。经过近期市场调整后,目前转债市场已具有较高的投资性价比,后续投资价值可期。在投资策略上,建议在强调安全性的前提下进行分散配置。

持仓转债基金数量创近四年新低

近期,广汇转债成为首只触及“面值退市”标准的高评级可转债,引发市场关注。近两个月,部分资质相对弱的可转债价格剧烈波动,甚至出现百只转债跌破100元面值的罕见现象。

从市场表现看,今年转债投资也不尽如人意。Wind数据显示,截至7月26日,今年以来中证转债指数下跌3.45%。

转债市场大幅震荡中,公募基金的转债投资也有所降温。2024基金二季报数据显示,截至2024年6月末,全市场投资可转债资产的公募基金数量为2031只,创下近四年新低;公募持有可转债市值2761.65亿元,也呈现逐渐下台阶的走势。

谈及公募基金投资转债热情降温的原因,大摩灵动优选债券基金经理方旭赟直言,2024年上半年转债的投资回报不如人意,明显低于纯债,中证转债指数上半年的收益率为-0.07%,转债等权指数的收益率为-5.27%。

“转债投资回报率偏低的原因主要包括总体股票市场表现低于预期、中小盘风格走弱,以及转债信用评级调整冲击等多方面因素。”方旭赟称。

华南某公募投研人士表示,转债走势的大方向还是跟随正股,这几年来股市震荡加剧,包括近期一些存在正股1元退市风险的转债跌幅较大,甚至在一定范围内引发了抛售。公募基金减配转债,实际上更多也是基于市场环境变化背景下的仓位管理和择时操作。

“过去几年转债表现欠佳,不仅是公募基金受到影响,其实在其他金融机构也是一样的,有些组合甚至不做转债或者清盘了。”沪上一位债基经理表示,今年上半年经历了明显的转债利率的冲击,持仓规模下降是正常现象。

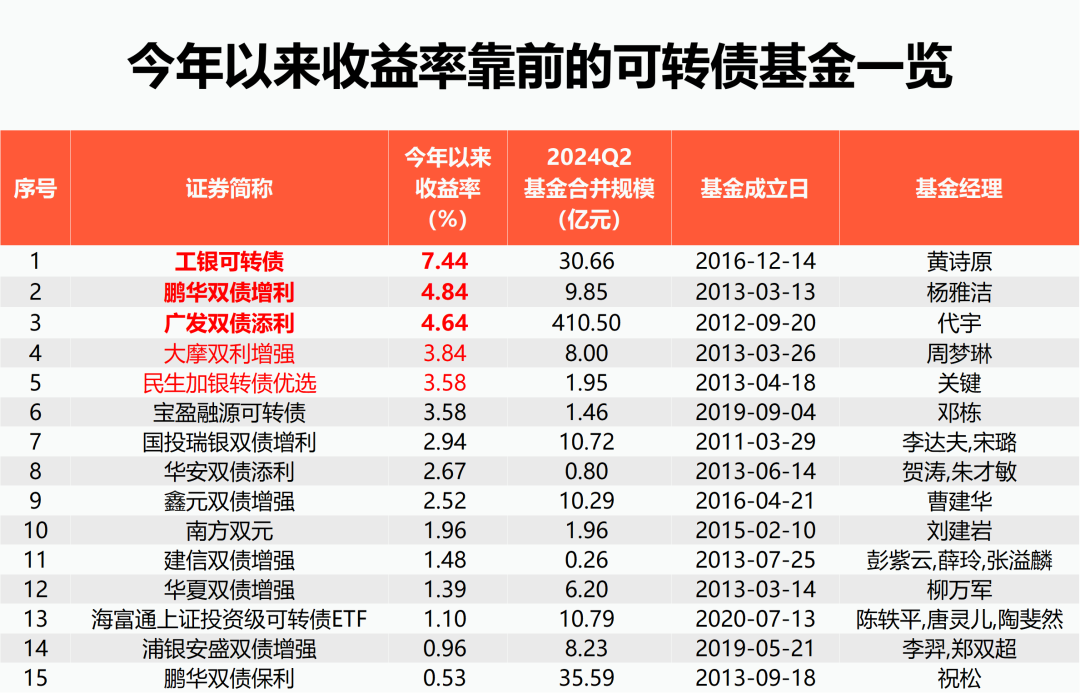

虽然可转债市场表现低迷,但多只可转债基金业绩表现亮眼。

Wind数据显示,截至7月26日,工银可转债逆市斩获7.44%的收益率;鹏华双债增利、广发双债添利同期收益也超过4.6%。另外,大摩双利增强、民生加银转债优选等多只产品,今年以来投资收益也超过了3%,获取了不错的超额回报。

转债资产配置出现分化

在债基产品内部,转债资产配置上也出现明显分化。其中,二级债基继续减仓转债,转债基金、一级债基转债持仓则创历史新高。

数据显示,截至2024年6月末,二级债基持有转债市值降至1068.06亿元,比去年末降幅达28.63%。转债基金同期持有转债市值环比增加3.22%至748.27亿元,创历史新高;一级债基持有转债市值同期增长12.08%,达638.66亿元,亦创历史新高。

民生证券对可转债基金持仓分析认为,今年二季度转债基金增持标的以银行、交运等行业标的为主,减持转债行业较为分散,但整体以弱资质转债为主。

方旭赟也表示,这种现象主要是由基金规模变动引起的,即转债基金和一级债基的总体规模上升,而二级债基的总体规模下降。从基金持有转债仓位来看,一级债基、二级债基、转债基金的转债仓位在二季度都有所下降,这可能反映出基金总体对转债市场的后市行情偏谨慎。

“可能原因是二级债基在被赎回,转债基金在被申购。”前述债基经理也表示,今年一季度就曾出现大多数含权“固收+”产品被赎回的现象。

前述公募投研人士补充道,二级债基减持转债可能主要是投资策略的变化。今年二季度,权益市场波动较大,投资者的风险偏好偏低,基金经理对于市场走势的预判出现分化,部分二级债基产品出现了零可转债、零股票仓位。

“转债基金加仓的原因,一方面是合同对于投资范围的限制,另一方面可能也是基金经理对市场的判断比较乐观。”该人士称。

转债市场已超跌

具有较高投资性价比

受访人士表示,经过近期市场调整后,转债市场已具有较高的投资性价比,看好红利类转债等品种的投资价值,同时在投资策略上会更加追求安全性,注重债券票息的保护和信用的保护。

海富通基金基金经理江勇表示,近期转债市场调整更多源自资金层面的扰动,与基本面关系不大。目前仍较为看好转债市场,从年内或未来一年的时间维度看,相对股票、债券等资产,转债获得绝对收益的概率较大,相对收益取决于市场Beta。

江勇分析,当前转债市场已超跌,性价比较高,年底前实现高于信用债收益且获得绝对收益的概率较高。在不稳定的市场环境中,他更强调资产的“安全性”。未来倾向于低价、信用较好、剩余期限较短(3年以内)的品种。

“转债在过去长期被认为是一种上不封顶,下有保底的攻守兼备的投资工具,但是这种债底保护属性在近两年被逐步打破。”方旭赟认为,转债市场正在经历信用风险和退市风险的重估,经过近期市场调整,转债资产的投资价值正在逐渐显现,市场调整过程中部分基本面尚可的转债也遭到错杀,加上部分转债发行人积极下修转股价,未来这部分转债有望率先迎来价值回归。不过,转债市场的中长期的投资机会仍依赖于整体股票市场行情的回暖。

具体投资标的方面,他认为,今年低波红利类股票具有显著的超额收益,红利类转债的投资回报率也较为突出,考虑到当前名义经济增长偏弱的宏观环境,红利类转债仍然具有较高的投资价值。

在投资策略上,前述投研人士表示,转债可根据价格和溢价率粗略分为股性、平衡型、债性三类,随着其收益来自正股的比例由高到低,进攻性依次减弱。在未来的投资运作中,可能需要更多倾向于平衡型转债,分散配置,从而实现转债降低波动、提高夏普的效果。

方旭赟也表示,未来他们会加强对转债正股的基本面研究,回避存在信用瑕疵和潜在退市风险的转债,把握转债市场的结构性投资机会,进而实现优化转债投资策略的目标。

江勇也称,可转债投资还是要回归可转债“债+期权”的投资属性,更多强调绝对收益,而不从相对收益的角度,作为股票替代、追逐市场风格去做投资。

“我们更倾向于在强调安全性的前提下,再去追求收益。为了追求安全性,在投资时也会有所取舍,更加注重债券票息的保护和信用的保护。”他说。